Sankcja kredytu darmowego – kancelaria Warszawa

Jeżeli potrzebny Ci prawnik od spraw bankowych, pomocy udzieli Ci adwokat Mariusz Krzyżanowski. Reprezentuje on osoby w sporach z instytucjami finansowymi, które związane są z naruszeniem przez kredytodawcę zapisów Ustawy o kredycie konsumenckim. Taka sytuacja pozwala na skorzystanie z instytucji, jaką jest Sankcja kredytu darmowego. Kancelaria Warszawa staje po stronie kredytobiorców, dochodząc ich praw. W przypadku wykorzystania wspomnianego narzędzia prawnego możliwe jest pozbawienie instytucji finansowej przychodów z tytułu umowy kredytowej. W praktyce jako klient możesz zostać zwolniony z płacenia odsetek oraz kosztów kredytu.

Osobom ubiegającym się o możliwość skorzystania z Sankcji kredytu darmowego kancelaria oferuje darmowy kalkulator. Po zleceniu sprawy prawnik kancelarii towarzyszy podczas całego procesu, począwszy od przygotowania przewidzianego przepisami oświadczenia, aż do egzekucji prawomocnego wyroku. W konsekwencji kredytobiorca może uzyskać korzyść w postaci odzyskania zapłaconych odsetek i kosztów kredytu, a także obniżenia przyszłych rat.

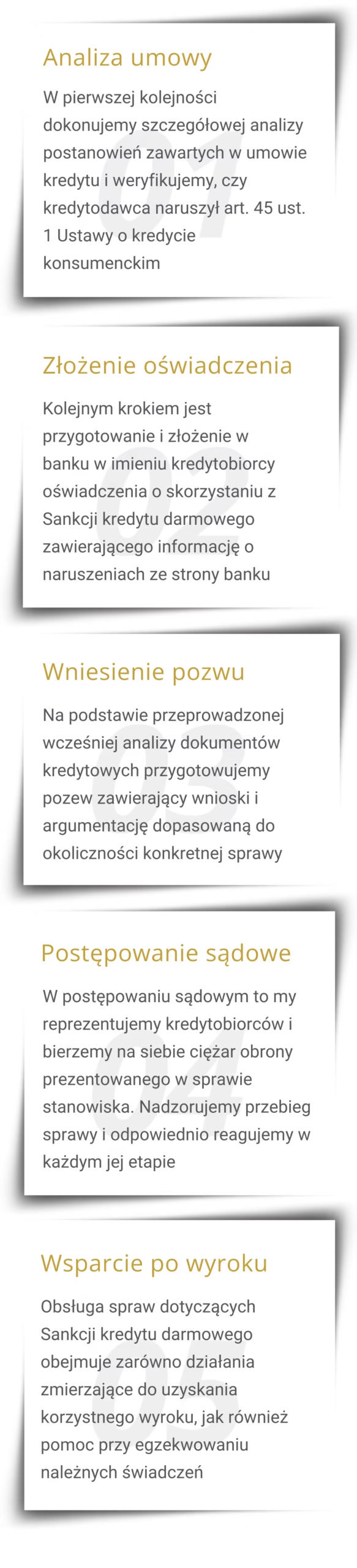

Pomoc prawnika w zakresie Sankcji kredytu darmowego (SKD): co obejmuje?

Sankcja kredytu darmowego nie dotyczy wszystkich umów kredytowych. W zależności od konkretnej sytuacji, konieczne jest spełnienie określonych warunków, wynikających z błędów banku, które wpływają na końcowy kształt umowy. Kancelaria, świadoma tych zależności, z pełnym zaangażowaniem wspiera klientów w rozumieniu ich praw oraz pomaga w dochodzeniu przysługujących im roszczeń, gdy przedmiotem sprawy jest Sankcja kredytu darmowego. Adwokat Warszawa Mariusz Krzyżanowski stawia sobie za cel kompleksową obsługę klienta, zapewniając wsparcie prawnicze oparte na dogłębnej wiedzy i doświadczeniu. Wspólnie z klientem dąży do osiągnięcia korzystnego dla niego rozstrzygnięcia, dbając o ochronę jego interesów w każdym etapie postępowania.

Omawiana instytucja prawna może przynieść kredytobiorcom istotne korzyści, jednak skorzystanie z niej wymaga fachowej wiedzy. Dlatego też wskazane jest skorzystanie z pomocy, jakiej może udzielić prawnik. Sankcja kredytu darmowego (SKD) dostępna jest bowiem na podstawie oświadczenia kredytobiorcy, jednak banki zwykle takich oświadczeń nie uwzględniają dobrowolnie.

Sankcja kredytu darmowego: kalkulator SKD

Na naszej stronie internetowej udostępniamy intuicyjne i precyzyjne narzędzie, które pozwala szybko sprawdzić korzyści wynikające z sankcji. Sankcja kredytu darmowego kalkulator to praktyczne rozwiązanie dla każdego, kto chce dowiedzieć się, jakie korzyści może uzyskać. Wystarczy wprowadzić podstawowe dane dotyczące swojej umowy kredytowej, aby otrzymać szczegółowe wyniki.

Nasze narzędzie, czyli kalkulator SKD, działa w oparciu o prosty i przejrzysty formularz. Użytkownik wprowadza do kalkulatora informacje o kwocie kredytu, okresie spłaty oraz ewentualnych kosztach dodatkowych. Na podstawie tych danych kalkulator automatycznie generuje wyniki, które pokazują, jakie kwoty można odzyskać od banku. Dzięki temu kalkulator jest idealnym narzędziem zarówno dla osób dopiero analizujących swoją sytuację, jak i tych, które już podjęły działania w sprawie sankcji kredytu darmowego.

Jednym z największych atutów naszego kalkulatora jest jego precyzja. Narzędzie uwzględnia wszystkie kluczowe parametry i dostarcza wiarygodnych wyników, które mogą pomóc w podjęciu dalszych kroków. SKD kalkulator automatycznie przeliczy wprowadzone informacje i wskaże, jakie kwoty możesz odzyskać w ramach Sankcji kredytu darmowego. Jest to najprostszy sposób, aby uzyskać jasny obraz swojej sytuacji finansowej i podjąć decyzję o dalszych krokach.

Korzystanie z kalkulatora sankcji kredytu darmowego jest szybkie, proste i bezpłatne. Narzędzie to eliminuje konieczność wykonywania skomplikowanych obliczeń ręcznie i pozwala użytkownikowi skupić się na podejmowaniu świadomych decyzji finansowych. Prezentowane wyniki są przejrzyste i czytelne, co ułatwia ich interpretację oraz planowanie kolejnych działań.

Sprawdź już teraz, jakie korzyści może przynieść zastosowanie SKD. Nasz sankcja kredytu darmowego kalkulator to narzędzie, które dostarczy Ci niezbędnych informacji w zaledwie kilka minut. Nie trać czasu na skomplikowane obliczenia – skorzystaj z naszego kalkulatora i uzyskaj szybkie wyniki, które pomogą Ci podjąć świadome decyzje.